- 親が認知症になったら、相続対策はどうすればいいの?

- 認知症だと預貯金が動かせないと聞いたけど本当なの?

- 最近、親の物忘れがひどくなってきた気がする…

親が認知症になると、銀行口座が凍結されたり、実家が売れなくなったりする「資産凍結」のリスクがあるのをご存じでしょうか。

この記事では、親が認知症になったときに起こるトラブルと、トラブル防止に有効な「4つの相続対策」をわかりやすく解説します。

親の認知症が進んでからでは、限定的な対策しか打てなくなってしまいます。手遅れになって後悔しないために、早めに対策を考えていきましょう。

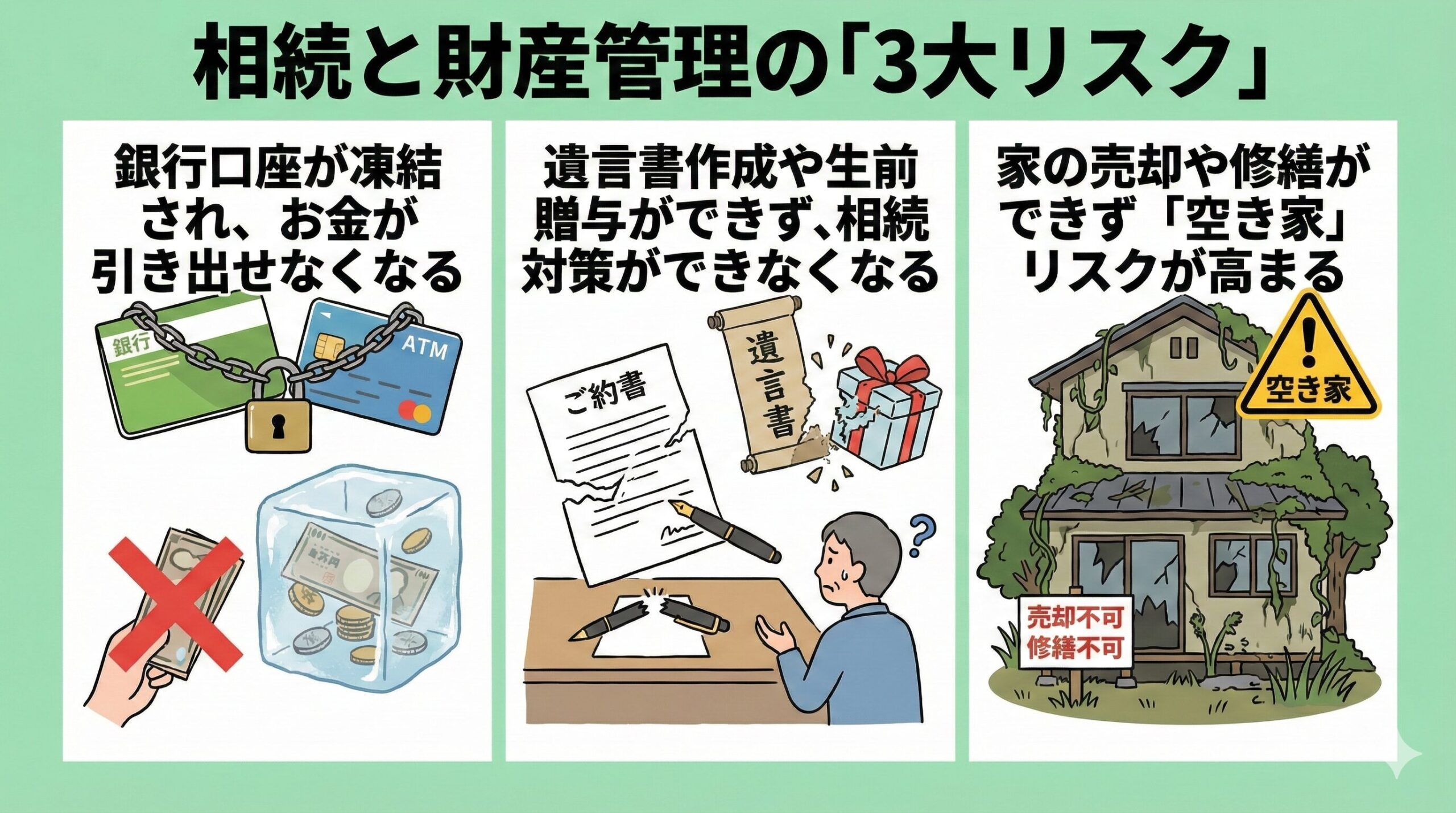

親が認知症になるとどうなる?相続と財産管理の「3大リスク」

認知症が進行し法的に「意思能力がない」と判断されると、契約行為や財産の処分ができなくなります。なぜなら、認知症になると金融機関などが、判断能力のない本人の財産を守るために取引をストップさせるからです。

親が認知症になると起きる「相続と財産管理の具体的な3大リスク」は、以下の3つがあります。

- リスク① 銀行口座が凍結され、お金が引き出せなくなる

- リスク② 遺言書作成や生前贈与ができず、相続対策ができなくなる

- リスク③ 家の売却や修繕ができず「空き家」リスクが高まる

リスク① 銀行口座が凍結され、お金が引き出せなくなる

認知症になると最も身近で深刻な問題が、銀行口座の凍結です。

- 本人が銀行で銀行員と話をし、会話が噛み合わなくて「様子がおかしい」と判断される

- 家族が銀行に行って「親が認知症で……」と相談する

このような状況が確認されると、銀行は本人の資産を守るために、口座を凍結する場合があります。

一度口座が凍結されると、年金の受け取りはできても、お金の引き出しはできません。

家族が銀行の暗証番号を知っていても、本人の判断能力がない状態でお金を引き出してしまうと、法的には不正行為となります。

口座が凍結されると、介護施設への入居費用などでお金が必要になった際も、本人のお金を引き出せなくなってしまいます。本人のために使うお金でも引き出せなくなるので、家族に大きな負担が生じてしまいます。

リスク② 遺言書作成や生前贈与ができず、相続対策ができなくなる

認知症になると、遺言書や生前贈与といった制度を利用しての相続対策ができなくなります。

遺言書の効力は、遺言者本人に判断能力があるとみなされた場合にのみ有効になります。

そのため認知症で「十分な判断能力がない」とみなされると、遺言書の効力が無効になってしまいます。

生前贈与の効力は、財産を贈与する親(贈与者)と受け取る子(受贈者)との間に生前贈与契約がある場合に有効になります。

そのため認知症で「十分な判断能力がない」とみなされると、生前贈与契約は無効になってしまいます。

認知症になってしまうと、遺言書や生前贈与制度を活用しての相続対策ができなくなってしまいます。

リスク③ 家の売却や修繕ができず「空き家」リスクが高まる

認知症になり判断能力が不十分になると、自宅の処分や大掛かりな修繕ができなくなるリスクがあります。

自宅の売却や賃貸契約、あるいは大規模な修繕を行うには、所有者本人の「明確な意思」が必要です。

そのため認知症になり所有者本人の意思確認ができなくなると、手続きをする司法書士が不動産の登記手続きを行えなくなります。

このような背景から、老人ホームへの入居後、自宅が「手を付けられない空き家」になってしまうケースが増えています。

売ることも貸すこともできず、固定資産税や維持管理費だけがかかる「負動産」になってしまうのです。

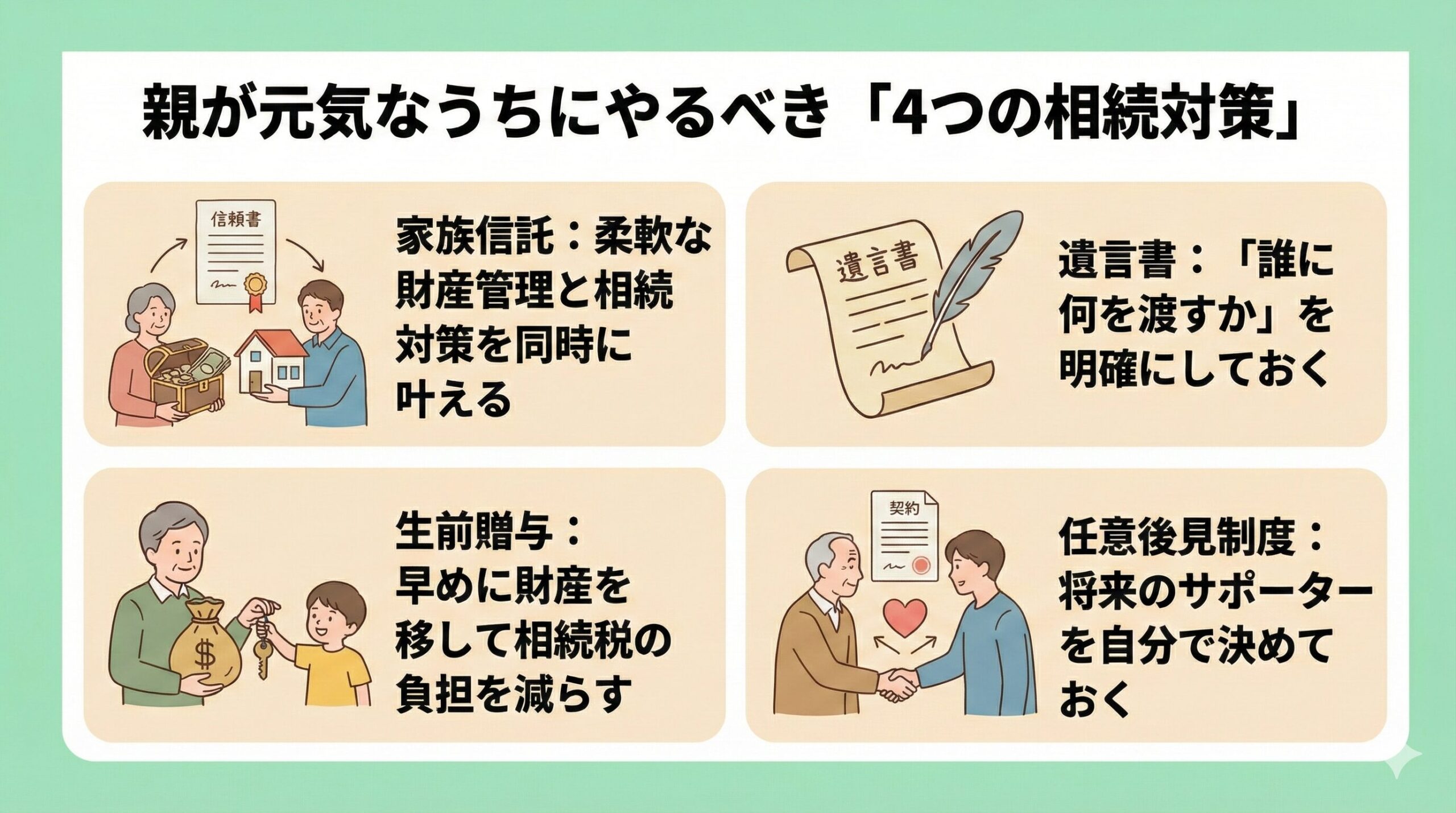

親が元気なうちにやるべき「4つの相続対策」

先ほど挙げたリスクを回避するためには、「親に判断能力があるうち」に対策を講じるのが重要です。

親が元気な状態、あるいは軽い物忘れがある程度であれば、以下の4つの方法から状況に合わせて最適な手段を選べます。

- 対策① 家族信託:柔軟な財産管理と相続対策を同時に叶える

- 対策② 生前贈与:早めに財産を移して相続税の負担を減らす

- 対策③ 遺言書:「誰に何を渡すか」を明確にしておく

- 対策④ 任意後見制度:将来のサポーターを自分で決めておく

対策① 家族信託:柔軟な財産管理と相続対策を同時に叶える

現在、認知症に対する相続対策として注目されているのが「家族信託」です。

家族信託は、親(委託者)が元気なうちに、信頼できる家族(受託者)と契約を結び、財産の管理権限を託す仕組みです。

最大のメリットは、親が認知症になった後でも、託された家族が預金の引き出しや不動産売却をスムーズに行える点です。

家族信託は、裁判所の関与が必要な成年後見制度とは異なり、家族だけで親の資産を柔軟に管理・運用ができます。

初期費用は50〜100万円程度かかりますが、一度設定してしまえば月々のランニングコストはほとんどかかりません。そのため、長期で見ると経済的な負担も抑えられるメリットがあります。

ただし契約内容が複雑なため、家族信託制度を利用する場合は、司法書士などの専門家によるサポートが必要になってきます。

対策② 生前贈与:早めに財産を移して相続税の負担を減らす

生前贈与は、生きているうちに子供や孫へ財産を移す方法です。

生前贈与をしておくと将来の相続財産を減らせるため、相続税の節税対策として有効です。

ただし、認知症になって意思能力を失うと、贈与契約が結べなくなります。

認知症が疑われる時期に無理に生前贈与を行うのは危険です。後から「当時は十分な判断能力がなかった」と税務署や他の親族から契約の有効性を問題視され、トラブルになる恐れがあります。

生前贈与を活用して相続対策を行うのであれば、判断能力がはっきりしているうちに始めましょう。

たとえば、「暦年贈与制度」という生存贈与の制度があります。「暦年贈与制度」を使えば、1年間の贈与額が110万円までであれば、贈与税がかかりません。

ただし、一度に110万円以上の財産を贈与すると贈与税がかかってきます。そのため、まとまった金額を非課税で贈与したい場合には、数年かけて計画的に行う必要があります。

対策③ 遺言書:「誰に何を渡すか」を明確にしておく

認知症になる前に「遺言書」を作成しておけば、「誰に・どの財産を・どれくらい渡すか」を指定できます。

認知症を発症してからでは、自分の財産をどの家族にどのくらい渡すかを指定できません。

家族は本人の死後、相続人全員で話し合いをして遺産をわけるか、法律で決まった割合に従って遺産を受け取ることになります。

認知症になる前に遺言書を作成すれば、意志に基づいた相続がされるので、後々のトラブルを未然に防げます。

自分で書く「自筆証書遺言」は不備があると無効になるリスクがあります。公証役場で「公正証書遺言」の形で遺言書を作成しておくと、確実に遺言に基づいた相続が行われるので安心です。

対策④ 任意後見制度:将来のサポーターを自分で決めておく

任意後見制度は、判断能力があるうちに「将来、自分が認知症になったら誰に面倒を見てもらうか」を契約で決めておく制度です。

任意後見は、 自分で信頼できる子供や親族を後見人に選べる安心感があります。 しかし、実際に効力を発生させるには家庭裁判所での手続きが必要になり、手続きが複雑です。また、後見人の仕事をチェックする「任意後見監督人」が必ず選任され、この監督人に対して月額数万円の報酬が発生します。

家族信託に比べるとランニングコストがかかり、制度に制約が多いのが任意後見制度のデメリットです。

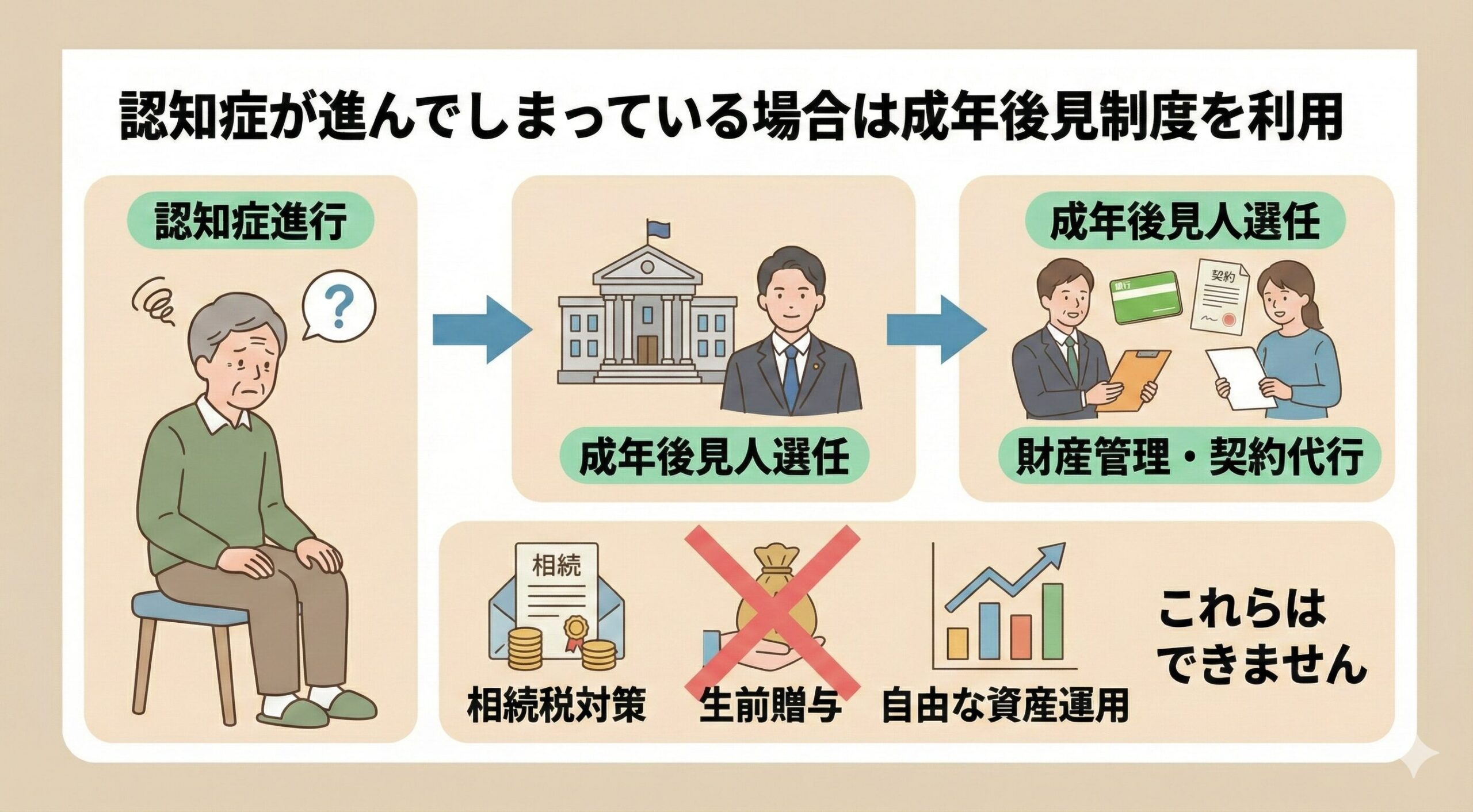

すでに認知症が進んでしまっている場合の対処法

もし認知症が進行して、「今日の日付がわからない」「簡単な会話も成立しない」といった状態であれば、上記の対策は行えません。

唯一の手段は「成年後見制度」の利用

すでに認知症が進んでしまった段階で取れる唯一の手段は、家庭裁判所に申し立てて「成年後見人」の選任をしてもらう方法です。

後見人が選任されれば、凍結された口座の解約や、介護施設の入居契約ができるようになります。後見人が手続きをすれば、本人の財産を本人のために使えるようになります。

ただし、後見人は裁判所が選ぶため、必ずしも希望する家族がなれるとは限りません。弁護士や司法書士などの専門家が選ばれるケースも多くあります。

注意!成年後見制度では「相続税対策」や「自由な資産運用」はできない

成年後見制度を利用する際に知っておくべき大きな制約があります。それは、成年後見制度では「本人の財産を守る」ことが最優先事項となるので、資産活用は一切できない点です。

例えば、

・相続税対策のためのアパート建築

・生前贈与

・孫への入学祝い

といった財産の使い方は、「本人の利益にならない」と判断され認められません。

そのうえ、専門家が後見人についた場合、月2万〜3万円程度の報酬を、親が亡くなるまで毎月払い続けなければなりません。

成年後見制度は自由にお金を動かせず、ランニングコストも高くなります。「やむを得ない場合の最終手段」と捉えておくのがよいでしょう。

認知症が疑われる場合の相続対策は時間との勝負。まずは専門家に相談を

認知症は進行性の病気であり、悩んでいる間も病状は進んでいきます。

「もう少し様子を見よう」と思っている間に、できる対策がなくなってしまう事態も起こり得ます。

認知症が疑われる場合の相続対策は複雑!

相続対策には民法(契約)、税法(相続税・贈与税)、そして家族の感情など、多くの要素が絡み合います。

安易に自筆証書遺言を書いたり、生前贈与を行ったりすると、形式不備で無効になったり、思わぬ税金がかかったりしかねません。

家庭事情に合わせ、法的に有効で、かつ最も負担が少ない方法を選ぶには、専門家の知恵を借りるのが近道です。

「終活と相談の窓口」なら弁護士・税理士への個別相談が可能

親のこれからや相続について少しでも不安があるなら、『終活と相談の窓口』に相談をおすすめします。

『終活と相談の窓口』スタッフは、全員が「終活カウンセラー」資格を持ち、お悩み相談をうかがいます。定期的に弁護士・税理士・ライフプランナーなどの専門家への相談会も無料で開催しています。

「まだ相談するほどではないかも」と遠慮する必要はありません。親が元気な今のうちに問い合わせをして、安心できる未来への第一歩を踏み出してください。

経験豊富な「終活カウンセラー」が、お悩みをうかがいます

最後に、この記事の重要ポイントを振り返ります。

- 認知症になった場合のリスク: 判断能力を失うと、「口座が凍結する」「不動産売買ができなくなる」など、資産が塩漬けになるリスクがある。

- 元気なうちの対策: 「家族信託」「遺言書」「生前贈与」「任意後見」の4つがある。

- 認知症が進行してしまった場合:判断能力を失うと、相続対策は「成年後見制度」のみとなる。

- 鉄則:相続対策は「親が元気なうち」にしかできない。早めの対策を。

親の認知症対策は、親自身の財産を守るだけでなく、介護や手続きを担うあなた自身を守ることにもつながります。「まだ大丈夫だろう」と油断すると、将来の大きな負担を招くかもしれません。

まずは専門家に現状を話し、どの対策が最適かアドバイスをもらってみるところから始めてみませんか?

『終活と相談の窓口』なら、ご家庭の状況に合わせて、信頼できる終活アドバイザーに個別相談ができます。

安心できる未来のために、今すぐ第一歩を踏み出してください。